抢中国市场?全球最大船机商再迎强援

时间:2024-07-22 02:20作者:

历时一年,韩国最大造船巨头HD现代集团收购STX重工的交易终于尘埃落定。STX重工将更名为“HD现代海洋发动机”,由此重新出发。已经拥有全球最大船用发动机制造企业的HD现代集团在环保双燃料发动机研发方面也迎来又一家强援,有能力进一步抢占中国等海外市场份额。

曲轴市占率接近100%,STX重工被并购后可能出现竞争限制风险

韩国公平交易委员会(KFTC)7月15日宣布,有条件地批准了HD现代造船业务控股公司HD韩国造船海洋收购STX重工35.05%股份的企业合并申请。由于HD韩国造船海洋并购STX重工可能会给韩国国内船用发动机市场带来竞争限制风险,因此采取了3年内禁止拒绝供应船用发动机零部件(CS)、保障最低物量、限制价格上涨、禁止延期交付等纠正措施。

目前,HD现代重工发动机公司(发动机与机械事业部;HHI-EMD)在全球船用发动机市场的占有率位列第一,STX重工的市场占有率位列第三。以船用发动机主要部件曲轴为例,两家公司的市场份额接近100%。

韩国公平交易委员会认为,此次企业并购相当于已经在船舶建造-船用发动机-发动机零部件等整个造船业实现垂直系列化的HD现代(原现代重工集团)收购船用发动机-发动机零部件制造商STX重工,并使其成为子公司。对此,韩国公平交易委员会重点对其各业务领域的多种整合类型中,竞争是否有可能受到限制进行了讨论。其中,对发动机零部件及船用发动机之间垂直整合的竞争限制的担忧备受关注。

在此过程中,有可能发生并购后,STX重工不向HD现代的竞争对手韩华集团旗下的韩华发动机公司(Hanwha Engine,原HSD 发动机)和STX发动机公司提供船用发动机的核心部件曲轴,导致后者无法生产发动机的现实性担忧。

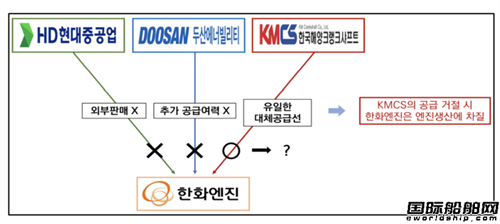

特别是韩华发动机公司从斗山能源公司稳定获得100%曲轴供应的结构,转变为20%从KMCS(KM Crank Shaft Co., Ltd,韩国海洋曲轴株式会社,STX重工的100%出资子公司)供应的结构,此次企业并购增加了KMCS拒绝向韩华发动机公司供应曲轴的诱因。

韩华发动机公司还考虑了很难通过其他公司筹集曲轴的情况。韩华发动机公司的主要供应商斗山能源的工厂开工率已达到饱和状态,没有足够的余力增加生产。从韩华发动机公司的立场来看,KMCS是其唯一的替代供应线。

因此韩国公平交易委员会认为,如果KMCS在STX重工被HD现代收购后拒绝向韩华发动机公司等竞争对手供应曲轴,或者即使供应曲轴,也以不利的价格或交付期供应,韩华发动机公司的发动机生产就会出现问题,从而进一步增强HD现代在船用发动机市场的支配地位。

韩国公平交易委员会表示,HD韩国造船海洋收购STX重工,有可能对HD现代和韩华集团在造船市场展开的竞争产生影响。韩华集团收购了原大宇造船和HSD发动机,已成为HD现代重工的有力竞争对手。据分析,如果韩华集团在未能实现垂直系列化的曲轴供应上遇到困难,在船用发动机市场乃至造船市场上将很难与HD现代重工进行公平竞争。

为了让韩华发动机公司能够在3年内稳定地获得曲轴供应,韩国公平交易委员会制定了禁止拒绝供应、保障最少数量、限制价格上涨、禁止延期交付等措施。此外,考虑到今后的市场情况,必要时相关措施还可以延长时间。

韩国公平交易委员会解释说:“此次企业并购审查,维持了当初‘通过环保发动机投资等加强全球发动机市场竞争力’的宗旨,但为HD现代的竞争对手设置了最低限度的安全装置,从而在国家基础产业造船业与相关中间材料市场上维持了公平竞争。今后,我们也将仔细研究对中间材料市场竞争的影响,如果因企业并购而出现竞争限制风险,将采取纠正措施。”

STX重工在7月16日宣布,将于7月30日召开临时股东大会,对企业章程变更议案以及理事选任议案进行表决,同时还将表决从去年开始总管STX重工收购工作的HD现代重工社长姜永、HD现代重工常务吕仁杓等社内理事选任案。韩国业界认为,历任HD现代重工首席财务官(CFO)、副社长、社长的姜永很有可能被选为HD现代海洋发动机的新任代表。

扩大大型发动机产能,HD现代将进一步抢占中国等海外市场份额

去年7月31日,HD韩国造船海洋宣布与韩国私募基金运营公司PineTree Partners签订了收购STX重工的正式合同。HD韩国造船海洋将出资813亿韩元(约合6400万美元)收购PineTree Partners持有的STX重工6524174股股份和以第三方分配方式发行的5364670股新股,从而获得STX重工35%的股份,成为其第一大股东。

STX重工在船用柴油发动机、DF双燃料发动机、LNG发动机、LPG发动机等领域均具有较强的竞争力。HD韩国造船海洋成功收购STX重工,其旗下的HD现代重工、HD现代三湖、HD现代尾浦等3家造船子公司将与发动机业务产生协同效应。

据悉,HD韩国造船海洋收购STX重工,是为了将现代重工发动机与机械事业部拥有的发动机技术与STX重工拥有的技术相结合,丰富中小型发动机的产品型谱,为客户提供多样化的产品选择,并与HD现代的造船业务产生协同效应,进一步提高综合竞争力。

STX重工是原STX集团的子公司,成立于2004年2月,主要从事船用发动机和陆用发电用发动机以及船舶配套业务。STX集团解体后,STX重工于2016年8月进入重组程序。

2018年3月,STX重工将PineTree Partners和GlobalSeAH分别选定为优先竞购者。随后,PineTree Partners以987亿韩元(约合9260万美元)的价格收购了其主机配套业务部门,占STX重工总股份的约66.1%,方式是收购STX重工发行的新股和公司债券。之后,PineTree Partners又通过批量处理和场内出售等降低了持股率。此外,GlobalSeAH以161亿韩元(约合1500万美元)的价格收购了STX重工平台业务部门。

在收购STX重工主机配套业务部门4年后,PineTree Partners决定出售其经营权股份。据悉,Pinetree Partners将出售STX重工47.81%的股份,并选定Samjung KPMG为STX重工股份出售主管机构。

HD韩国造船海洋拥有全球最大的船用发动机制造商现代重工发动机与机械事业部,主要生产船用大中型发动机,是船用主机交付台数和总功率全球第一的船舶配套供应商,其销售额占HD现代重工的17%,仅次于销售额占比77%的造船与海工事业部。近年来,得益于环保船舶订单的大幅增加、商船大型化趋势的进一步发展,以及订单规模的增长,现代发动机公司的接单形势一片大好,特别是双燃料动力发动机的销售单价很高,使得该公司的盈利情况正在出现明显改善。

HD韩国造船海洋期待,收购STX重工后,能扩大大型二冲程发动机的生产能力,强化主要零部件竞争力,并通过营销协作扩大出口等措施,发挥在船用发动机市场上的协同效应。

收购正式完成后,HD韩国造船海洋将为STX重工的独立经营体制和环保发动机技术提供支援,并推进其双燃料发动机、柴油发动机等各产品生产线的专业化,提高生产效率,最大限度地提高生产能力。在确保STX重工拥有的涡轮增压器竞争力、提高主要零部件国产化率的同时,HD韩国造船海洋将助力STX重工加强海外营销,扩大在中国等海外市场的份额。